코로나 판데믹으로 전 인류에게 힘든 시기였던 2020년이 어느새 저물었습니다. 2020년 한 해는 디지털 헬스케어 분야에 있어서도 기술, 산업, 규제 등 여러모로 기록적이고 큰 의미를 가진 시기였습니다. 저는 2014년을 디지털 헬스케어의 원년이라고 말씀드려왔습니다만, 2020년은 또 다른 의미에서 디지털 헬스케어의 새로운 전기를 마련하는 원년이 될 것 같습니다.

최근 몇몇 분석을 통해서 2020년을 통틀어 산업계에서 어떤 중요한 일들이 있었는지 정리되고 있는데요. 최근 Rock Health에서 발표한 2020년 펀딩 레포트를 통해서 몇가지 시사점들을 살펴보고자 합니다. 이 레포트에 작년 디지털 헬스케어 분야의 벤처 펀딩 뿐만 아니라, 전반적인 메가 트렌드가 상당히 자세하고도 포괄적으로 정리되어 있습니다. 시간 되시는 분은 원문을 꼼꼼하게 읽어보시면 최근 동향 파악에 큰 도움이 되시리라 생각합니다.

아래와 같이 정리를 해봅니다. 중간중간 제 생각들이 포함되어 있습니다.

- 2020년은 디지털 헬스케어 분야에 일종의 ‘스트레스 테스트’를 하는 기회였다. 이는 결과적으로 ‘가속화 버튼’을 누른 것이 되어, 펀딩, 정책, 채택(adoption), 전국적 인식 등이 전례 없이 증가했다.

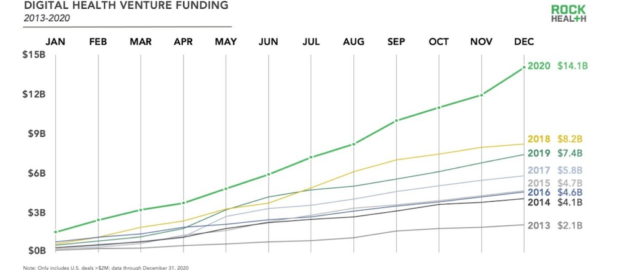

- (거의 매년 반복되어 이제는 지겨운 이야기처럼 들릴 수도 있겠으나) 또 한 번 미국의 디지털 헬스케어 스타트업 펀딩 시장은 기록을 갱신했다. 총 $14B 규모의 투자가 이뤄졌으며, 440건의 투자가 진행되면서, 총 투자규모, 투자 건수, 건당 투자규모가 모두 기록을 갱신했다. $100M 이상의 메가딜도 무려 40건이나 있었다.

- 이게 얼마나 큰 것이냐 하면, 기존의 역대 최대는 2018년의 $8.2B 였는데, 이보다 70% 이상 성장한 수치. 또한 메가딜의 경우 2017년에 8건을 기록하면서 당시 Rock Health 레포트에서도 무척 놀랍다는 반응을 보였었는데, 오히려 3년만에 5배가 성장하여 40건으로 대폭 증가.

- 결국 핵심 질문은 코로나 판데믹으로 촉발된 이런 빠르고 거대한 변화 중에서, 무엇이 앞으로도 계속 지속될 것이며, 새로운 균형 상태 (new equilibrium)란 어떤 모습일까? 하는 것. Rock Health에서는 네 가지 중요한 요소를 제시하는데, 하나하나가 아주 의미심장하다.

- 1. Investor and investment activity

- 2. Consumer behavior change

- 3. Enterprise buyer behavior

- 4. Exit and public market activity

- 1. Investor and investment activity: 먼저, 이 분야에 신규로 투자하는 투자사가 2020년 어느 때보다 큰 규모로 증가했다. 다만, 이제는 디지털 헬스케어가 막연한 기대감만으로 과대포장된 분야라기보다는, 상당히 성숙한 시장이라고 할 수 있다. 그 이유로는, 아래와 같은 이유를 들 수 있다.

- 1. 2020년 신규 투자자보다 반복적으로 투자하는 투자자 (repeat investor)가 60% 정도를 차지함.

- 2. 피투자사의 경우 early stage와 late stage의 비율이 잘 조화되어 있음

- 3. 코로나 때문에 완전히 새로운 투자 트렌드나 키워드가 나온 것이 아니라, 이런 주제들은 코로나 이전에도 원래 주목을 받고 있는 것들이었음. 예를 들어, 이번에 크게 주목을 받은 온디맨드 헬스케어, R&D 카탈리스트 섹터는 몇년 전 부터 관심을 받아왔던 것들이었고, 코로나를 기점으로 우선순위가 더 높아졌을 뿐이다.

다만, 차이점이라면, 이런 분야에 투입되는 자금의 규모가 어마무시하게 커졌다는 점과, 전체 온디맨드 중에서도 특히 몇몇 분야 (대표적으로 정신 건강, behavioral health) 관련 투자가 급증했다는 점. (대표적으로는 Headspace, Lyra Health, Mindstrong 등.) 또한 at-home fitness (소위 ‘홈트’) 관련 투자가 늘어났다는 것도 차이점이다. (Zwift, ClassPass, Tonal 등) - 4. 디지털 헬스케어 관련 인프라가 성숙되고 있음. 매우 흥미롭게도 ‘다른 디지털 헬스케어 회사’들이 활용할 수 있는 인프라를 구축하는 스타트업들이 등장하고 있다. 예를 들어, 의약품 배송을 위해 TruePill 같은 곳들이나, RWD를 모으는 Evidation, 혹은 EMR 회사들 사이에서 환자 데이터 교환을 가능하게 해주는 회사 등등. 이런 곳들은 한국에서는 아직 거의 찾아보기 어렵다. 그만큼 단순히 디지털 헬스케어 스타트업의 숫자 정도가 아니라 전반적인 인프라 측면에서 격차가 벌어지고 있다는 뜻으로 해석할 수도 있다.

- 2. Consumer behavior change: 두 번째로, 코로나 때문에 변화된 consumer behavior 는 앞으로 어떻게 유지될 것인가. 특히 원격진료 분야에서 이 부분이 큰 관심사. 코로나 상황이 좋지 않을수록 원격진료의 활용은 더 증가했으나, 대면진료가 가능해지면서 원격진료의 활용은 조금씩 낮아지고 있는 상황. 새로운 equilibrium 에서는 원격진료에 대해서 consumer behavior는 어떻게 될까?

- 코로나 상황이 좋아지면, 사람들이 다시 대면진료로 돌아가기는 하겠지만, 판데믹 기간 동안 원격진료 서비스에 (대다수는 처음) 노출되었던 경험은 원격진료를 넘어서는 디지털 헬스케어 전체의 adoption에 장기적인 영향을 남길 것이다.

- 또한 ‘현재의’ 원격진료에 대한 사용만으로, 미래의 (보다 넓은 의미에서) 원격진료의 잠재력을 모두 보여준다고 하기는 어렵다. 지금까지의 원격진료는 대부분 (판데믹 때문에) 대면진료를 대신하는 방식으로, 즉 대면진료와 동일한 방식으로 이뤄졌다. 특히, reactive, episodic, costly care model 기반으로. (사실 이런 경우에는 별로 특별한 기술이 필요하지도 않음. 그냥 전화만 있으면 된다.) 이런 모델이라면 환자들이 대면 진료가 가능할 경우, 대면진료를 택할 것.

- 하지만 최근에 펀딩에 성공한 기업들은 전통적인 reactive, episodic, costly care model 기반의 원격진료를 넘어서는 새로운 모델을 목표로 하고 있는 곳들임. 예를 들어, Lyra, Virta, Omada, Podimetrics 등등. 이들은 기존과는 달리 outcome driven, recurring interaction을 기반으로 하고 있고, connected monitoring device를 기반으로 질병 모니터링과 관리를 tech-enable 하는 모델들이다. 단순히 face-to-face 원격진료가 아니라, patient profiling, AI, personalized message 등을 통해 새로운 모델로 진화하고 있는 것. 텔라닥의 리봉고 인수도 이러한 맥락이다.

- 여기에 더하자면, (아마존 등에 의해서 촉발되고 있는) digital pharmacy와 의약품 배송이 추가된다. Amazon Pharmacy가 (오프라인 기반의 약국 체인들에게) 여러 후폭풍을 일으키고 있고, 2020년에 Alto, Ro, Hims 등이 대규모 투자 유치에 성공했거나, 기업공개 등을 추진하였다.

- 3. Enterprise buyer behavior: 세번째로, Enterprise buyer behavior 도 바뀌고 있음. 이 분야에 참여하는 이해관계자들은 대부분 (provider, payer, pharma, employer, tech) 더 활발하게 참여하게 되었다.

- CVC 투자는 여전히 활발했는데, 특히 provide가 가장 활발. 최근 몇년 동안에 provider, payer는 꾸준히 증가하는 추세가 유지되었고, pharma와 tech 회사는 2019년에 주춤하다가, 2020년에 급반등한 상황. 모두 이 분야에 대한 관심이 커졌다는 것을 대변한다.

- 4. Exit and public market activity: 넷째로, 회수 시장과 증권 시장 상장에 대한 부분도 상전벽해를 느끼게 하는 상황이다.

- 2020년에는 ‘전통적인 IPO’를 통해서 6건의 기업 공개가 있었다. (Accolade, Amwell, GoHealth, GoodRx, Outset Medical, and Schrödinger).

- 그리고 주목할만한 점은 SPAC 을 이용해서 전통적이지 않은 방식으로 상장을 하는 사례들이 디지털 헬스케어에서 늘어나고 있다는 것. 대표적인 사례가 Hims, Clover Health, Augmedix 이다. 얘네들은 이미 이를 통해 상장했거나, 진행이 되고 있고, 다른 추가적인 회사들이 이를 통해서 진행될 예정.

- 사실 디지털 헬스케어 분야에는 몇년 전만해도 IPO가 말라붙어서 (소위 ‘IPO drought’) 2017-2018년 동안에는 단 한 건도 IPO가 없었다. 다만 이때에도 private investor 들은 스타트업에 돈을 계속 쏟아붓고 있는 상황이었기 때문에, public market liquidity가 후향하면서 자연스럽게(?) 지금과 같은 IPO 호황이 오게 되었다고도 볼 수 있다.

- 하지만 상전벽해인 것이 (이 분야를 계속 보신 분들이면 기억하시겠지만) 그 당시에는 암울한 예측이 많았고, Rock Health 같은 곳들이 장기적으로 계속 긍정적인 전망을 유지할 때 이를 믿지 않거나, 조소를 보내는 곳도 많았었다. 당시에 IPO는 일어나지 않는데, 벤처 투자만 계속 성장하는 부분에 대해서도 거품이 너무 많이 껴있기 때문에 hype이라는 지적이 많았었음. 2018년 당시 최대 규모의 벤처 펀딩을 또 한번 기록하면서 이것이 버블이라는 이야기가 많자, 당시 Rock Health의 펀딩 레포트에서 이에 관해서 따로 코멘트를 한 적도 있다.

- 예상할 수 없었던 코로나 판데믹의 영향이 크기는 하지만, 결과적으로 Rock Health 를 비롯하여 디지털 헬스케어 시장을 긍정적으로 바라보던 사람들의 예측이 맞아떨어진 셈. 아무리 코로나의 영향이 크다고 하더라도 분야가 제대로 준비가 되어 있지 않고, 성숙하지 않았다면 2020년과 같은 성과는 없었을 것임.

이렇게 2020년은 디지털 헬스케어 분야의 역사에서 아주 중요한 해로 기록될 것이 확실합니다. 판데믹 때문에 완전히 새로운 전기를 마련했기 때문입니다. 특히, 특정 질병이나 환자군에 국한되지 않고, 일반 소비자 시장 전체에 디지털 헬스케어의 역할과 중요성, 존재감을 각인시키는 계기가 되었습니다. 당장 백신을 맞고, 집단 면역을 형성하여 머지 않아 판데믹이 종식되면, 판데믹 시기에 가졌던 폭발력은 사그라들 것입니다.

하지만 그 기간 동안 patients, provider, payer가 새롭게 경험했던 디지털 헬스케어에 대한 흔적은 앞으로도 계속 유효하여, 이를 통해 시작된 여러 변화들이 앞으로 새로운 혁신에 지속적인 동력이 될 수 있을 것이라고 확신합니다. 이런 의미에서 2020년은 전 인류에게 고통스러운 한 해였지만, 또 한 편으로는 디지털 헬스케어 분야가 퀀텀 점프를 하면서 완전히 새로운 단계로 진입하는 원년으로 기록될 것이라고 생각합니다.

![[논문] LLM이 의료 전문가보다 의학 텍스트 요약을 더 잘 한다](https://www.yoonsupchoi.com/wp-content/uploads/2024/03/Untitled-8-140x90.png)

![[영상] 카카오 브레인의 배웅 최고 헬스케어 책임자(CHO) 님 인터뷰](https://www.yoonsupchoi.com/wp-content/uploads/2024/03/배웅-부사장님-140x90.jpg)

![[공지] DHP 디지털 헬스케어 아카데미 2024 (6기)의 수강생을 모집합니다!](https://www.yoonsupchoi.com/wp-content/uploads/2024/02/홈페이지-메인배너-이미지-copy-140x90.jpg)